Grunderwerbsteuer BW: Berechnung Baden-Württemberg

Zuletzt aktualisiert:

Ihre Lesezeit:

Grunderwerbsteuer BW

- Der Steuersatz für Grunderwerbsteuer in BW beträgt 5,0%. Dieser Steuersatz wird auf den steuerpflichtigen Kaufpreis einer Immobilie oder eines Grundstücks angewendet. Bei einem Kaufpreis von 500.000 € beträgt die Grunderwerbsteuer somit 25.000 €.

- Die Grunderwerbsteuer wird nach dem notariellen Kaufvertrag fällig. Die Zahlung erfolgt jedoch erst nach Erhalt des Bescheids vom Finanzamt, der in der Regel zwei bis sechs Wochen nach der Beurkundung verschickt wird. Käufer müssen den Steuerbetrag innerhalb eines Monats überweisen, um Mahngebühren zu vermeiden.

- Bestimmte Ausnahmen können die Grunderwerbsteuer entfallen lassen. Übertragungen innerhalb der Familie, wie zwischen Ehepartnern oder Eltern und Kindern, sind steuerfrei. Auch Schenkungen und Erbschaften unterliegen nicht der Grunderwerbsteuer, können jedoch anderen Steuerarten unterliegen.

Inhaltsverzeichnis

- Grunderwerbsteuer BW: So funktioniert die Berechnung

- Wer zahlt eigentlich die Grunderwerbsteuer BW und wann?

- Höhe der Grunderwerbsteuer in den größten Städten in Baden-Württemberg

- Zusätzliche Kosten beim Immobilienkauf in Baden-Württemberg neben der Grunderwerbsteuer

- Geschichte und Entwicklung der Grunderwerbsteuer in Baden-Württemberg

- Tipps zur Minimierung der Grunderwerbsteuer in Baden-Württemberg

- Höhe der Grunderwerbsteuer nach Bundesland

Grunderwerbsteuer BW: So funktioniert die Berechnung

Die Berechnung der Grunderwerbsteuer BW in Baden-Württemberg basiert auf einem festgelegten Steuersatz von 5,0%, der auf den steuerpflichtigen Kaufpreis der Immobilie oder des Grundstücks angewendet wird. Häufig entspricht dieser Betrag dem im Kaufvertrag vereinbarten Gesamtpreis, kann jedoch durch bestimmte Abzüge (z. B. für ausgewiesenes Inventar) reduziert werden. Sobald Sie die Grundlage für die Grunderwerbsteuer Baden Württemberg berechnen, wird der Steuersatz von 5,0% auf die ermittelte Bemessungsgrundlage angewendet, um die endgültige Steuerschuld zu ermitteln.

Praxisbeispiel: Grunderwerbsteuer BW berechnen

Angenommen, Sie kaufen eine Immobilie für 500.000 € in Baden-Württemberg. Bei einem Steuersatz von 5,0% fällt eine Grunderwerbsteuer BW von 25.000 € an. Separat ausgewiesenes Inventar (z. B. 10.000 €) kann den steuerpflichtigen Betrag verringern, wodurch sich die Grunderwerbsteuer entsprechend reduziert.

Was gilt als steuerpflichtiger Kaufpreis?

Als steuerpflichtiger Kaufpreis gilt in der Regel der im notariellen Kaufvertrag vereinbarte Betrag für das Grundstück oder die Immobilie. Davon ausgenommen sind jedoch separate Posten wie Inventar (z. B. Einbauküchen oder Möbel), sofern sie im Vertrag nachvollziehbar ausgewiesen werden. In diesem Fall lässt sich der steuerpflichtige Kaufpreis und damit die zu zahlende Grunderwerbsteuer entsprechend verringern.

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Wer zahlt eigentlich die Grunderwerbsteuer BW und wann?

Für viele Immobilienkäufer ist unklar, wer die Grunderwerbsteuer BW in Baden-Württemberg rechtlich schuldet und wann genau sie fällig wird. Grundsätzlich gilt: Die Steuer entsteht mit Abschluss des notariellen Kaufvertrags, doch ihre Zahlung erfolgt erst nach dem Bescheid des Finanzamts. Damit Sie genau wissen, worauf Sie achten müssen, sind hier die wichtigsten Punkte:

Fälligkeit und Zahlungsprozess

In der Regel verschickt das Finanzamt etwa zwei bis sechs Wochen nach der Beurkundung des Kaufvertrags den Grunderwerbsteuerbescheid. Ab Erhalt dieses Bescheids müssen Sie den fälligen Steuerbetrag innerhalb eines Monats überweisen. Erst nach Zahlung und Erhalt der sogenannten Unbedenklichkeitsbescheinigung vom Finanzamt kann die Eigentumsumschreibung im Grundbuch stattfinden. Wenn Sie die Frist verpassen, kann das Finanzamt Mahngebühren oder Säumniszuschläge erheben.

Haftung: Käufer oder Verkäufer?

Gesetzlich sind sowohl Käufer als auch Verkäufer gesamtschuldnerisch verpflichtet. In der Praxis wird jedoch fast immer der Käufer zum Zahlenden bestimmt, und genau das wird üblicherweise im Kaufvertrag festgelegt. Solange der Käufer die Steuer fristgerecht begleicht, muss sich der Verkäufer keine Sorgen um eine Haftung machen. Für Privatkäufer ist es daher umso wichtiger, die Grunderwerbsteuer rechtzeitig in ihrer Finanzplanung zu berücksichtigen.

Ausnahmen: Wann entfällt die Grunderwerbsteuer in Baden-Württemberg?

Es gibt Fälle, in denen der Gesetzgeber auf die Erhebung der Grunderwerbsteuer verzichtet. Dazu gehören Übertragungen im engsten Familienkreis, etwa zwischen Ehe- oder eingetragenen Lebenspartnern sowie zwischen Eltern und Kindern. Auch Schenkungen und Erbschaften gelten nicht als Kauf im Sinne des Grunderwerbsteuergesetzes und sind daher grundsätzlich steuerfrei, können aber unter Umständen anderen Steuerarten (z. B. Erbschaft- oder Schenkungssteuer) unterliegen.

Einen weiteren Ausnahmefall stellt ein sehr niedriger Kaufpreis unter 2.500 € dar – dann fällt keine Grunderwerbsteuer an. Zwar spielt das in der Praxis bei Immobilien selten eine Rolle, schafft aber Klarheit für ungewöhnliche Kleinstgrundstücke oder Teilflächen.

Grunderwerbsteuer BW: Hätten Sie das gedacht? Zahlen, Daten, Fakten!

- Über 100 Jahre Tradition: Die erste Vorläuferin der heutigen Grunderwerbsteuer wurde bereits 1909 eingeführt – lange vor der Bundesrepublik selbst. Damit gehört sie zu den am dauerhaftesten etablierten Abgaben in Deutschland und hat bis heute nichts von ihrer Relevanz eingebüßt.

- Täglich Millionen für die Länderkassen: Allein im Jahr 2022 nahmen die Bundesländer rund 18,9 Milliarden € durch die Grunderwerbsteuer ein. Das entspricht über 50 Millionen € pro Tag – oder umgerechnet knapp 36.000 € pro Minute, die in den Länderhaushalten ankommen.

- Steuersätze auf Rekordniveau: Seit 2006 dürfen die Bundesländer ihre Grunderwerbsteuersätze selbst festlegen. In einigen Ländern liegt er mittlerweile bei bis zu 6,5 %. Das hat dazu geführt, dass das Gesamtaufkommen der Grunderwerbsteuer in den vergangenen 15 Jahren erheblich gestiegen ist – eine Entwicklung, die Käuferinnen und Käufer umso mehr im Blick haben sollten.

Höhe der Grunderwerbsteuer in den größten Städten in Baden-Württemberg

Nachfolgend sehen Sie Beispielberechnungen für den Erwerb einer Immobilie zum Kaufpreis von 300.000 € in den größten Städten in Baden-Württemberg. Damit lässt sich die Grunderwerbsteuer berechnen und zeigen, wie hoch sie bei einem einheitlichen Steuersatz von 5,0% ausfällt.

| Stadt in Baden-Württemberg | Grunderwerbsteuersatz in Baden-Württemberg | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Stuttgart | 5,0% | 15.000 € |

| Mannheim | 5,0% | 15.000 € |

| Karlsruhe | 5,0% | 15.000 € |

| Freiburg | 5,0% | 15.000 € |

| Heidelberg | 5,0% | 15.000 € |

| Heilbronn | 5,0% | 15.000 € |

| Pforzheim | 5,0% | 15.000 € |

| Ulm | 5,0% | 15.000 € |

| Reutlingen | 5,0% | 15.000 € |

| Ludwigsburg | 5,0% | 15.000 € |

| Tübingen | 5,0% | 15.000 € |

| Villingen-Schwenningen | 5,0% | 15.000 € |

| Konstanz | 5,0% | 15.000 € |

| Aalen | 5,0% | 15.000 € |

| Sindelfingen | 5,0% | 15.000 € |

| Schwäbisch Gmünd | 5,0% | 15.000 € |

| Offenburg | 5,0% | 15.000 € |

| Friedrichshafen | 5,0% | 15.000 € |

| Göppingen | 5,0% | 15.000 € |

| Baden-Baden | 5,0% | 15.000 € |

| Waiblingen | 5,0% | 15.000 € |

| Ravensburg | 5,0% | 15.000 € |

| Lörrach | 5,0% | 15.000 € |

| Rastatt | 5,0% | 15.000 € |

| Heidenheim | 5,0% | 15.000 € |

| Pforzheim | 5,0% | 15.000 € |

| Böblingen | 5,0% | 15.000 € |

| Singen | 5,0% | 15.000 € |

| Albstadt | 5,0% | 15.000 € |

| Leonberg | 5,0% | 15.000 € |

| Filderstadt | 5,0% | 15.000 € |

| Bruchsal | 5,0% | 15.000 € |

| Schwäbisch Hall | 5,0% | 15.000 € |

| Backnang | 5,0% | 15.000 € |

Trennen Sie das bewegliche Inventar möglichst präzise von der Immobilie, indem Sie Einbauküchen, Möbel oder andere Gegenstände nachvollziehbar separat im Kaufvertrag ausweisen. So lässt sich die Bemessungsgrundlage für die Grunderwerbsteuer legal senken, was je nach Objektwert spürbare Einsparungen ermöglicht. Achten Sie jedoch unbedingt auf realistische Bewertungen und eine sorgfältige Dokumentation aller Ausstattungsmerkmale, damit das Finanzamt die Aufteilung akzeptiert.

Persönlicher Experten-Tipp von Dr. Stephan Seitz

Zusätzliche Kosten beim Immobilienkauf in Baden-Württemberg neben der Grunderwerbsteuer

- Notarkosten: In Deutschland ist die notarielle Beurkundung des Immobilienkaufvertrags gesetzlich vorgeschrieben. Der Notar sorgt für die rechtliche Sicherheit des Kaufprozesses, indem er alle Vertragsklauseln präzise formuliert und sicherstellt, dass beide Parteien ihre Rechte und Pflichten kennen. Die Kosten für den Notar trägt in der Regel der Käufer und belaufen sich auf etwa 1,0% bis 1,5% des gesamten Kaufpreises. Diese Gebühren umfassen sowohl die Beurkundung des Vertrags als auch weitere Dienstleistungen, wie die Beschaffung einer Eigentumsurkunde.

- Grundbuchkosten: Nach der notariellen Beurkundung muss der Eigentumsübergang im Grundbuch vermerkt werden. Dies ist ebenfalls gesetzlich erforderlich und mit Gebühren verbunden. Diese Grundbuchkosten setzen sich aus den Eintragungsgebühren und den Kosten für die Führung des Grundbuchblatts zusammen. Sie liegen in der Regel bei 0,5% bis 1,0% des Kaufpreises und werden oft gemeinsam mit den Notargebühren abgerechnet.

- Maklerkosten: Falls ein Makler am Immobilienkauf beteiligt ist, entstehen zusätzliche Maklerkosten. Diese sind nicht gesetzlich geregelt und können daher variieren. In vielen Fällen werden die Maklergebühren zwischen Käufer und Verkäufer aufgeteilt, es gibt jedoch auch Situationen, in denen der Käufer alle Kosten übernimmt. Die Maklergebühren bewegen sich in der Regel zwischen 3% und 7% des Immobilienkaufpreises und sollten im Vertrag explizit aufgeführt sein.

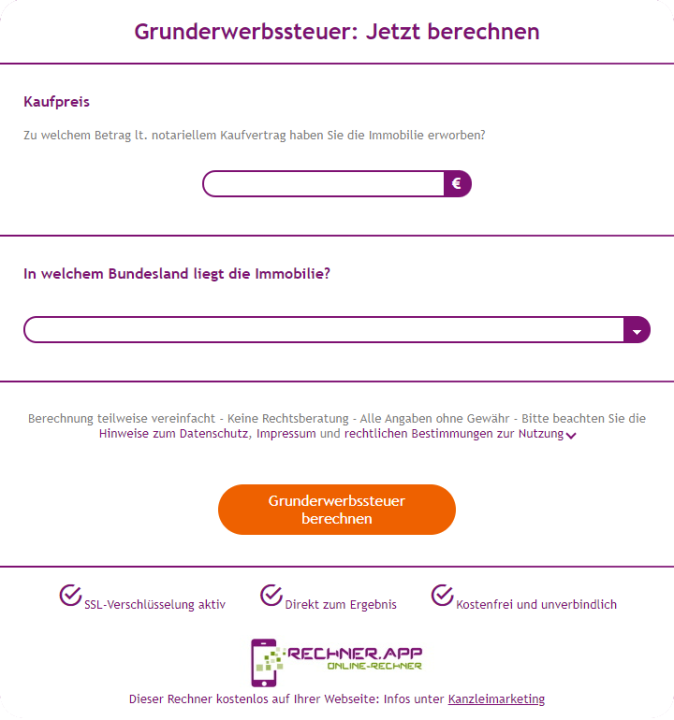

Nutzen Sie zur konkreten Ermittlung meinen Kostenrechner Immobilienerwerb, der sich auch als Grunderwerbsteuer BW Rechner eignet.

Grunderwerbsteuer BW: Meine weiteren Artikel

Grunderwerbsteuer BW: Meine weiteren Artikel

Grunderwerbsteuer Bayern: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Bayern: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Berlin: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Berlin: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Brandenburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Brandenburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Bremen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Bremen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Hamburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Hamburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025

Geschichte und Entwicklung der Grunderwerbsteuer in Baden-Württemberg

Die Grunderwerbsteuer in Baden-Württemberg (oft auch als Grunderwerbsteuer Baden Württemberg bezeichnet) hat sich im Laufe der Jahre verändert. Ursprünglich lag der Steuersatz bei 3,5%, wurde jedoch im Jahr 2011 auf 5,0% erhöht. Diese Änderung hatte einen signifikanten Einfluss auf die Immobilienpreise und die Entscheidung von Käufern, in Baden-Württemberg zu investieren.

Tipps zur Minimierung der Grunderwerbsteuer in Baden-Württemberg

Es gibt verschiedene Möglichkeiten, die Grunderwerbsteuer BW zu minimieren. Wenn Sie die Grunderwerbsteuer Baden-Württemberg berechnen und senken möchten, ist eine gängige Methode die separate Ausweisung von Inventar im Kaufvertrag, um den steuerpflichtigen Betrag zu reduzieren. Darüber hinaus können bestimmte steuerliche Vorteile genutzt werden, wenn die Immobilie als Investition oder für gewerbliche Zwecke erworben wird. Es ist ratsam, einen Steuerberater zu konsultieren, um alle verfügbaren Optionen zu prüfen und die beste Strategie für Ihre spezielle Situation zu wählen.

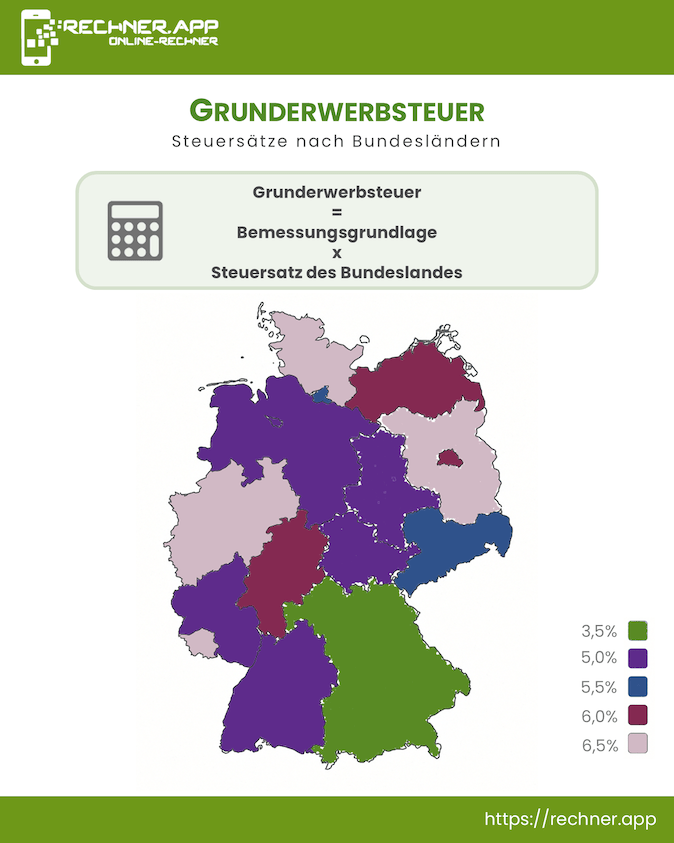

Höhe der Grunderwerbsteuer nach Bundesland

Die Höhe der Grunderwerbsteuer unterscheidet sich nach Bundesland. Nachfolgend finden Sie Beispielberechnungen für den Erwerb einer Immobilie zum Kaufpreis von 300.000 € in den einzelnen Ländern.

| Bundesland | Grunderwerbsteuersatz | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Grunderwerbsteuer Baden-Württemberg | 5,0% | 15.000 € |

| Grunderwerbsteuer Bayern | 3,5% | 10.500 € |

| Grunderwerbsteuer Berlin | 6,0% | 18.000 € |

| Grunderwerbsteuer Brandenburg | 6,5% | 19.500 € |

| Grunderwerbsteuer Bremen | 5,5% | 16.500 € |

| Grunderwerbsteuer Hamburg | 5,5% | 16.500 € |

| Grunderwerbsteuer Hessen | 6,0% | 18.000 € |

| Grunderwerbsteuer Mecklenburg-Vorpommern | 6,0% | 18.000 € |

| Grunderwerbsteuer Niedersachsen | 5,0% | 15.000 € |

| Grunderwerbsteuer Nordrhein-Westfalen | 6,5% | 19.500 € |

| Grunderwerbsteuer Rheinland-Pfalz | 5,0% | 15.000 € |

| Grunderwerbsteuer Saarland | 6,5% | 19.500 € |

| Grunderwerbsteuer Sachsen | 5,5% | 16.500 € |

| Grunderwerbsteuer Sachsen-Anhalt | 5,0% | 15.000 € |

| Grunderwerbsteuer Schleswig-Holstein | 6,5% | 19.500 € |

| Grunderwerbsteuer Thüringen | 5,0% | 15.000 € |

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Häufig gestellte Fragen

Wer ist für die Zahlung der Grunderwerbsteuer in Baden-Württemberg verantwortlich?

Wann genau muss die Grunderwerbsteuer in Baden-Württemberg bezahlt werden?

Gibt es Ausnahmen von der Grunderwerbsteuer in Baden-Württemberg?

Wie kann ich die Grunderwerbsteuer in Baden-Württemberg minimieren?

Wie hoch ist die Grunderwerbsteuer in den größten Städten von Baden-Württemberg?

Toni | RECHNER.APP » Assistent

- Ihr digitaler Assistent für individuelle Fragen und verständliche Informationen. Die KI wertet alle Inhalte der Webseite aus und erklärt komplexe Themen einfach.

- Keine Anmeldung erforderlich.

- Kostenlos im Browser.

Quellenangaben und weiterführende Literatur

Die Informationen auf dieser Seite sind sorgfältig recherchiert und zusammengetragen. Folgende Quellen und weiterführende Literatur empfehle ich im Kontext Grunderwerbsteuer BW:

Dieser Beitrag wurde recherchiert und veröffentlicht von Dr. Stephan Seitz

Mein Name ist Dr. Stephan Seitz und ich betreibe RECHNER.APP. Ich habe an der LMU München Jura studiert, 2006 mein Staatsexamen abgelegt und anschließend an der Universität Regensburg promoviert. Mehr zu meinem Werdegang und beruflichen Stationen finden Sie bei Interesse auf LinkedIn.

Die Idee zu dieser Webseite entstand, als ich für meine erste Plattform HEREDITAS » Ratgeber Erbengemeinschaft praktische Online-Rechner entwickelt habe. Die positiven Rückmeldungen meiner Nutzer haben mich motiviert, das Angebot stetig zu erweitern. Heute finden Sie auf RECHNER.APP eine Vielzahl an Rechnern zu unterschiedlichen Anlässen – auch über das Erbrecht hinaus.

Meine Inhalte und die Online-Rechner sind für Sie kostenfrei. Mögliche Werbelinks, die zur Finanzierung beitragen, sind transparent gekennzeichnet.

Sie erreichen mich über die Kontaktseite.

Kommentare

Bislang keine Kommentare.Schreiben Sie Ihren Kommentar!