Grunderwerbsteuer Rheinland-Pfalz: Höhe und Berechnung RLP

Zuletzt aktualisiert:

Ihre Lesezeit:

Grunderwerbsteuer Rheinland-Pfalz

- Die Grunderwerbsteuer in Rheinland-Pfalz beträgt 5,0 %. Dieser Steuersatz wird auf den notariell vereinbarten Kaufpreis einer Immobilie angewendet. Ein Beispiel: Bei einem Kaufpreis von 300.000 € ergibt sich eine Steuer von 15.000 €.

- Es gibt Ausnahmen von der Grunderwerbsteuer. Übertragungen zwischen nahen Angehörigen, Erbschaften und steuerbegünstigte Schenkungen sind in der Regel steuerfrei. Dies kann erhebliche finanzielle Vorteile für die beteiligten Parteien mit sich bringen.

- Zusätzliche Kosten beim Immobilienerwerb sind zu beachten. Neben der Grunderwerbsteuer fallen auch Notargebühren, Grundbuchkosten und eventuell Maklerprovisionen an. Diese können insgesamt zwischen 5 % und 10 % des Kaufpreises ausmachen.

Inhaltsverzeichnis

- Grunderwerbsteuer Rheinland-Pfalz berechnen – so geht’s Schritt für Schritt

- Grunderwerbsteuer in RLP berechnen – so funktioniert’s

- Wann fällt keine Grunderwerbsteuer in Rheinland-Pfalz an?

- Höhe der Grunderwerbsteuer in den größten Städten in RLP

- Zusätzliche Ausgaben beim Erwerb einer Immobilie in Rheinland-Pfalz neben der Grunderwerbsteuer

- Sonderfälle bei der Grunderwerbsteuer in Rheinland-Pfalz

- Grunderwerbsteuer nach Bundesland im Vergleich

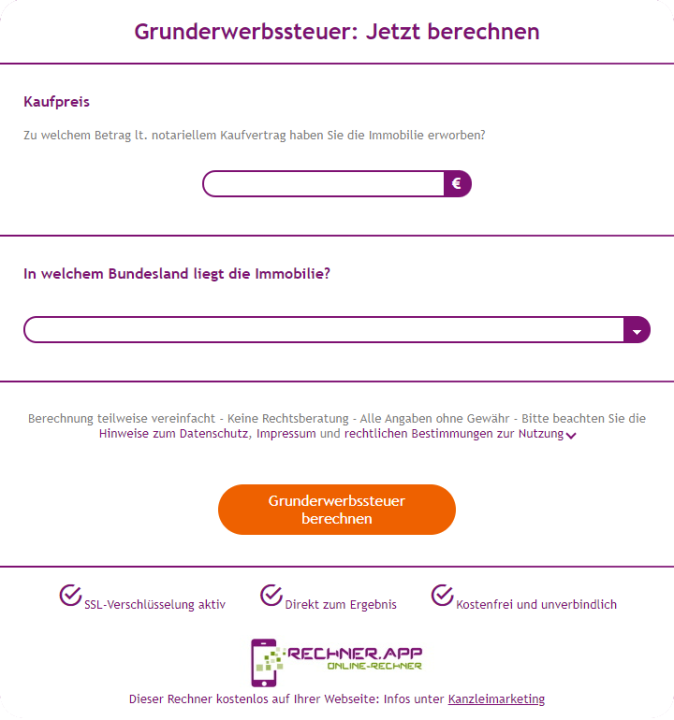

Grunderwerbsteuer Rheinland-Pfalz berechnen – so geht’s Schritt für Schritt

Wer in Rheinland-Pfalz (RLP) eine Immobilie kauft, muss die Grunderwerbsteuer Rheinland-Pfalz entrichten. Der aktuelle Steuersatz liegt bei 5,0 % des notariell vereinbarten Kaufpreises. Wie Sie die Höhe dieser Steuer schnell ermitteln und wann die Zahlung fällig wird, erläutere ich anhand eines praxisnahen Beispiels.

Zins-Check für Ihre Finanzierung?

- Unverbindlich anfragen: Für die Anfrage zur Finanzierung nutzen Sie das Antragsformular. Das verpflichtet Sie zu nichts und ist kostenlos.

- Angebote besprechen: Innerhalb eines Werktages meldet sich Ihr Finanzierungsberater oder -beraterin bei ihnen. Nach der persönlichen Beratung zu Ihrem Vorhaben erhalten Sie maßgeschneiderte Angebote.

- Einfach abschließen: Ihr Berater/Ihre Beraterin unterstützt Sie bei der Bereitstellung aller erforderlichen Unterlagen und regelt die Formalitäten mit dem Darlehensgeber. Sie erhalten den Finanzierungsvertrag zur Unterschrift.

Grunderwerbsteuer in RLP berechnen – so funktioniert’s

Das Berechnen der Grunderwerbsteuer in Rheinland-Pfalz ist unkompliziert: Grundlage ist der steuerpflichtige Kaufpreis der Immobilie oder des Grundstücks. Dieser entspricht in der Regel dem Gesamtpreis im Kaufvertrag, kann aber um separat ausgewiesenes Inventar gekürzt werden. Auf den bereinigten Betrag wird der Steuersatz von 5,0 % angewendet. So erhalten Sie Ihre endgültige Steuerschuld.

Grunderwerbsteuer Rheinland-Pfalz: Hätten Sie das gedacht? Zahlen, Daten, Fakten!

- Über 100 Jahre Tradition: Die erste Vorläuferin der heutigen Grunderwerbsteuer wurde bereits 1909 eingeführt – lange vor der Bundesrepublik selbst. Damit gehört sie zu den am dauerhaftesten etablierten Abgaben in Deutschland und hat bis heute nichts von ihrer Relevanz eingebüßt.

- Täglich Millionen für die Länderkassen: Allein im Jahr 2022 nahmen die Bundesländer rund 18,9 Milliarden € durch die Grunderwerbsteuer ein. Das entspricht über 50 Millionen € pro Tag – oder umgerechnet knapp 36.000 € pro Minute, die in den Länderhaushalten ankommen.

- Steuersätze auf Rekordniveau: Seit 2006 dürfen die Bundesländer ihre Grunderwerbsteuersätze selbst festlegen. In einigen Ländern liegt er mittlerweile bei bis zu 6,5 %. Das hat dazu geführt, dass das Gesamtaufkommen der Grunderwerbsteuer in den vergangenen 15 Jahren erheblich gestiegen ist – eine Entwicklung, die Käuferinnen und Käufer umso mehr im Blick haben sollten.

Wann fällt keine Grunderwerbsteuer in Rheinland-Pfalz an?

Obwohl beim Immobilienkauf in RLP meist Grunderwerbsteuer anfällt, gibt es bundesweit einheitliche Ausnahmen.

Auch Erbschaften sind steuerfrei. Wer eine Immobilie durch Erbgang erhält, zahlt keine Grunderwerbsteuer, gegebenenfalls jedoch Erbschaftsteuer.

Bei Schenkungen unter engen Verwandten (zum Beispiel Großeltern an Enkel) wird ebenfalls keine Grunderwerbsteuer erhoben, sofern die Übertragung unentgeltlich erfolgt und steuerlich begünstigt ist.

Zusätzlich existiert eine bundesweite Freigrenze von 2.500 €. Liegt der Kaufpreis darunter – etwa bei sehr kleinen Grundstücksteilen – bleibt der Erwerb steuerfrei.

Trennen Sie das bewegliche Inventar möglichst präzise von der Immobilie, indem Sie Einbauküchen, Möbel oder andere Gegenstände nachvollziehbar separat im Kaufvertrag ausweisen. So lässt sich die Bemessungsgrundlage für die Grunderwerbsteuer legal senken, was je nach Objektwert spürbare Einsparungen ermöglicht. Achten Sie jedoch unbedingt auf realistische Bewertungen und eine sorgfältige Dokumentation aller Ausstattungsmerkmale, damit das Finanzamt die Aufteilung akzeptiert.

Persönlicher Experten-Tipp von Dr. Stephan Seitz

Höhe der Grunderwerbsteuer in den größten Städten in RLP

Beispielrechnung für einen Kaufpreis von 300.000 €.

| Stadt in Rheinland-Pfalz | Grunderwerbsteuersatz | Steuer bei 300.000 € |

|---|---|---|

| Mainz | 5,0 % | 15.000 € |

| Ludwigshafen | 5,0 % | 15.000 € |

| Koblenz | 5,0 % | 15.000 € |

| Trier | 5,0 % | 15.000 € |

| Kaiserslautern | 5,0 % | 15.000 € |

| Worms | 5,0 % | 15.000 € |

| Neuwied | 5,0 % | 15.000 € |

| Neustadt an der Weinstraße | 5,0 % | 15.000 € |

| Speyer | 5,0 % | 15.000 € |

| Bad Kreuznach | 5,0 % | 15.000 € |

| Landau in der Pfalz | 5,0 % | 15.000 € |

| Pirmasens | 5,0 % | 15.000 € |

| Zweibrücken | 5,0 % | 15.000 € |

| Idar-Oberstein | 5,0 % | 15.000 € |

| Lahnstein | 5,0 % | 15.000 € |

| Bad Neuenahr-Ahrweiler | 5,0 % | 15.000 € |

| Ingelheim am Rhein | 5,0 % | 15.000 € |

| Andernach | 5,0 % | 15.000 € |

| Bingen am Rhein | 5,0 % | 15.000 € |

| Sinzig | 5,0 % | 15.000 € |

| Mayen | 5,0 % | 15.000 € |

| Alzey | 5,0 % | 15.000 € |

| Bad Dürkheim | 5,0 % | 15.000 € |

| Wittlich | 5,0 % | 15.000 € |

Grunderwerbsteuer Rheinland-Pfalz: Meine weiteren Artikel

Grunderwerbsteuer Rheinland-Pfalz: Meine weiteren Artikel

Grunderwerbsteuer Saarland: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Saarland: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Sachsen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Sachsen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Sachsen-Anhalt: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Sachsen-Anhalt: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Schleswig-Holstein: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Schleswig-Holstein: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Thüringen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Thüringen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025

Zusätzliche Ausgaben beim Erwerb einer Immobilie in Rheinland-Pfalz neben der Grunderwerbsteuer

- Notargebühren: In Deutschland ist die notarielle Beurkundung des Immobilienkaufvertrags gesetzlich vorgeschrieben. Der Notar sorgt dafür, dass der Vertrag eindeutig ist und dass beide Parteien ihre jeweiligen Rechte und Verpflichtungen vollständig verstehen. Üblicherweise trägt der Käufer diese Kosten, die in der Regel zwischen 1,0% und 1,5% des Gesamtkaufpreises liegen. Diese Gebühren umfassen sowohl die Vertragsbeurkundung als auch weitere notarielle Dienstleistungen wie die Beschaffung eines Eigentumsnachweises.

- Ausgaben für das Grundbuch: Nach der notariellen Beurkundung ist die Änderung des Eigentümers im Grundbuch ein weiterer obligatorischer Schritt, der ebenfalls kostenpflichtig ist. Die Ausgaben für das Grundbuch setzen sich aus den Eintragungsgebühren und den Kosten für die Führung des Grundbuchblatts zusammen. Diese Kosten belaufen sich in der Regel auf etwa 0,5% bis 1,0% des Kaufpreises der Immobilie und werden normalerweise zusammen mit den Notargebühren abgerechnet.

- Provision für den Immobilienmakler: Wenn der Immobilienkauf über einen Makler abgewickelt wird, fallen in der Regel auch Maklerprovisionen an. Diese sind nicht gesetzlich geregelt und können daher unterschiedlich ausfallen. In vielen Bundesländern ist es üblich, dass die Maklerprovision zwischen Käufer und Verkäufer aufgeteilt wird. Es gibt jedoch auch Situationen, in denen der Käufer alle Kosten übernimmt. Die Provision für den Makler beträgt normalerweise zwischen 3% und 7% des Immobilienkaufpreises und sollte im Kaufvertrag explizit angegeben sein.

Für eine detaillierte Kostenaufstellung können Sie meinen Rechner für Immobilienerwerbskosten verwenden.

Sonderfälle bei der Grunderwerbsteuer in Rheinland-Pfalz

Denkmalgeschützte Gebäude

Erwerben Sie ein unter Denkmalschutz stehendes Objekt, bewertet das Finanzamt den Boden und das Gebäude getrennt. Häufig wird nur der Bodenwert besteuert, weil die Substanz durch Auflagen und Sanierungspflichten an Wert verliert.

Damit sinkt die Bemessungsgrundlage deutlich. Voraussetzung ist eine amtliche Bescheinigung der Denkmalschutzbehörde sowie ein nachvollziehbarer Sanierungsplan.

Erbbaurecht

Beim Erbbaurecht erwerben Sie nicht das Grundstück selbst, sondern nur das dingliche Recht, es für einen langen Zeitraum – typischerweise 60 bis 99 Jahre – zu bebauen und zu nutzen. Die Grunderwerbsteuer bemisst sich nicht am Grundstückswert, sondern am Kapitalwert (Barwert) des vereinbarten Erbbauzinses.

Diesen Kapitalwert ermittelt das Finanzamt, indem es den jährlichen Erbbauzins mit dem gesetzlich festgelegten Vervielfältiger aus Anlage 9a BewG multipliziert. Der Faktor richtet sich nach der Restlaufzeit und liegt bei 60 Jahren z. B. bei rund 17,5, bei 99 Jahren bei etwa 18,1.

- Laufzeit 60 Jahre ⇒ Vervielfältiger 17,5

- Kapitalwert = 4 000 € × 17,5 = 70 000 €

Wird das Erbbaurecht später verlängert oder durch Kauf des Grundstücks abgelöst, entsteht Grunderwerbsteuer nur auf die Werterhöhung, z. B. auf den zusätzlichen Kapitalwert bei Verlängerung bzw. auf die Ablösesumme abzüglich bereits besteuerter Beträge.

Landwirtschaftliche Flächen

Bei Land- und Forstwirtschaft wird der sogenannte Ertragswert angesetzt, der häufig weit unter dem Marktpreis liegt. Dadurch fallen die Steuern niedriger aus.

Innerfamiliäre Hofübergaben können sogar vollständig steuerfrei bleiben, wenn bestimmte Flächen- und Bewirtschaftungsgrenzen eingehalten werden.

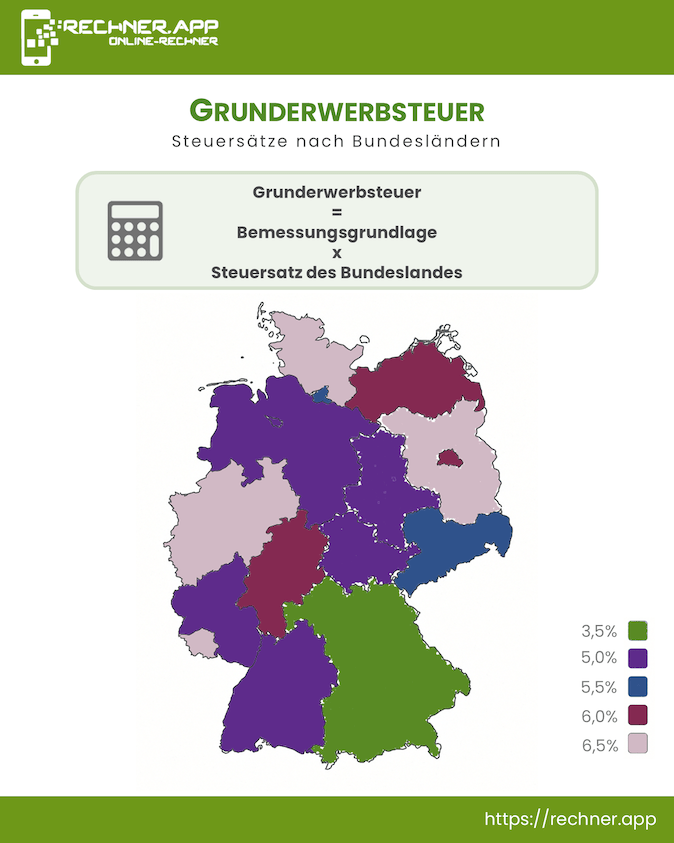

Grunderwerbsteuer nach Bundesland im Vergleich

So unterscheiden sich die Sätze bundesweit (Beispiel: Kaufpreis 300.000 €).

| Bundesland | Grunderwerbsteuersatz | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Grunderwerbsteuer Baden-Württemberg | 5,0% | 15.000 € |

| Grunderwerbsteuer Bayern | 3,5% | 10.500 € |

| Grunderwerbsteuer Berlin | 6,0% | 18.000 € |

| Grunderwerbsteuer Brandenburg | 6,5% | 19.500 € |

| Grunderwerbsteuer Bremen | 5,5% | 16.500 € |

| Grunderwerbsteuer Hamburg | 5,5% | 16.500 € |

| Grunderwerbsteuer Hessen | 6,0% | 18.000 € |

| Grunderwerbsteuer Mecklenburg-Vorpommern | 6,0% | 18.000 € |

| Grunderwerbsteuer Niedersachsen | 5,0% | 15.000 € |

| Grunderwerbsteuer Nordrhein-Westfalen | 6,5% | 19.500 € |

| Grunderwerbsteuer Rheinland-Pfalz | 5,0% | 15.000 € |

| Grunderwerbsteuer Saarland | 6,5% | 19.500 € |

| Grunderwerbsteuer Sachsen | 5,5% | 16.500 € |

| Grunderwerbsteuer Sachsen-Anhalt | 5,0% | 15.000 € |

| Grunderwerbsteuer Schleswig-Holstein | 6,5% | 19.500 € |

| Grunderwerbsteuer Thüringen | 5,0% | 15.000 € |

Zins-Check für Ihre Finanzierung?

- Unverbindlich anfragen: Für die Anfrage zur Finanzierung nutzen Sie das Antragsformular. Das verpflichtet Sie zu nichts und ist kostenlos.

- Angebote besprechen: Innerhalb eines Werktages meldet sich Ihr Finanzierungsberater oder -beraterin bei ihnen. Nach der persönlichen Beratung zu Ihrem Vorhaben erhalten Sie maßgeschneiderte Angebote.

- Einfach abschließen: Ihr Berater/Ihre Beraterin unterstützt Sie bei der Bereitstellung aller erforderlichen Unterlagen und regelt die Formalitäten mit dem Darlehensgeber. Sie erhalten den Finanzierungsvertrag zur Unterschrift.

Häufig gestellte Fragen

Wie hoch ist die Grunderwerbsteuer in Rheinland-Pfalz für verschiedene Kaufpreise?

Fallen bei der Grunderwerbsteuer in Rheinland-Pfalz Ausnahmen an?

Wie kann ich die Grunderwerbsteuer in Rheinland-Pfalz berechnen?

Was sind die zusätzlichen Kosten beim Immobilienkauf in Rheinland-Pfalz?

Gibt es spezielle Regelungen für denkmalgeschützte Immobilien in Rheinland-Pfalz?

Toni – Ihr RECHNER.APP Assistent

- Auswertung aller Inhalte der Webseite mittels KI. Stellen Sie Ihre Frage und erhalten Sie eine individuelle Antwort!

- Auch wenn die Antwort von Toni so formuliert sein könnte, stellt sie keine Beratung für Ihren Einzelfall dar. KI-Ergebnisse können fehlerhaft sein. Alle Angaben ohne Gewähr.

- Durch die Nutzung von Toni stimmen Sie der Datenverarbeitung Ihrer Eingaben entsprechend der Datenschutzerklärung zu. Personenbezogene Daten dürfen keinesfalls übermittelt werden.

Kommentare

Bislang keine Kommentare.Schreiben Sie Ihren Kommentar!