Grunderwerbsteuer Bayern: Höhe und Berechnung

Zuletzt aktualisiert:

Ihre Lesezeit:

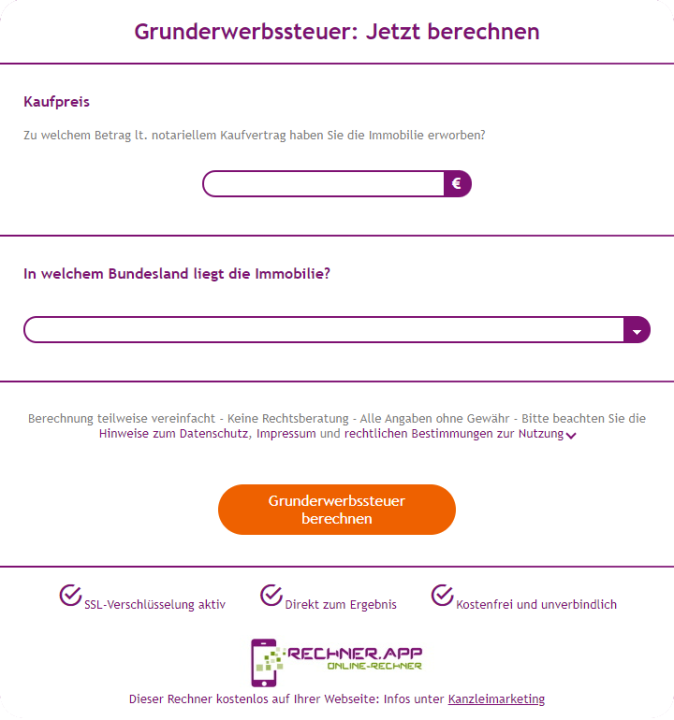

Kostenrechner Grunderwerbsteuer Bayern

- Die Grunderwerbsteuer in Bayern beträgt 3,5 %. Dieser Steuersatz wird auf den steuerpflichtigen Kaufpreis einer Immobilie oder eines Grundstücks angewendet. Der Kaufpreis kann durch Abzüge, wie z. B. für Inventar, reduziert werden.

- Der Käufer ist in der Regel für die Zahlung der Grunderwerbsteuer verantwortlich. Obwohl rechtlich sowohl Käufer als auch Verkäufer Gesamtschuldner sind, wird im Kaufvertrag meist festgelegt, dass der Käufer die Steuer allein trägt. Dies bedeutet, dass Käufer die Grunderwerbsteuer in der Praxis fast immer selbst begleichen müssen.

- Die Grunderwerbsteuer ist innerhalb eines Monats nach Erhalt des Bescheids fällig. Nach der Unterzeichnung des Kaufvertrags meldet der Notar den Erwerb an das Finanzamt, das dann einen Steuerbescheid zusendet. Die Zahlung muss fristgerecht erfolgen, um die Eigentumsübertragung im Grundbuch zu ermöglichen.

Inhaltsverzeichnis

- Grunderwerbsteuer Bayern: Wie funktioniert die Berechnung?

- Beispiel für die Berechnung der Grunderwerbsteuer in Bayern

- Höhe der Grunderwerbsteuer in den größten Städten in Bayern

- Wer zahlt die Grunderwerbsteuer in Bayern – und wann ist sie fällig?

- Weitere Kosten neben der Grunderwerbsteuer beim Kauf einer Immobilie in Bayern

- Rolle der Grunderwerbsteuer in der bayerischen Wohnungspolitik

- In welchen Fällen fällt in Bayern keine Grunderwerbsteuer an?

- Höhe der Grunderwerbsteuer nach Bundesland

Grunderwerbsteuer Bayern: Wie funktioniert die Berechnung?

Viele Immobilienkäufer fragen sich: Wie hoch ist die Grunderwerbsteuer in Bayern, und wie wird sie berechnet? Grundsätzlich basiert sie auf einem festgelegten Steuersatz von 3,5 %, der auf den steuerpflichtigen Kaufpreis der Immobilie oder des Grundstücks angewendet wird. Der steuerpflichtige Kaufpreis entspricht üblicherweise dem im Kaufvertrag vereinbarten Gesamtpreis, kann aber durch bestimmte Abzüge (z. B. für Inventar) reduziert werden. Nach Ermittlung des steuerpflichtigen Betrags wird der Grunderwerbsteuersatz von 3,5 % angesetzt, um die endgültige Steuerschuld festzustellen.

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Beispiel für die Berechnung der Grunderwerbsteuer in Bayern

Wer die Grunderwerbsteuer Bayern berechnen möchte, kann sich an folgendem Beispiel orientieren: Bei einem Immobilienkauf von 300.000 € in Bayern fallen regulär 3,5 % an, also 10.500 €. Wenn jedoch im Kaufvertrag Inventar im Wert von 10.000 € separat ausgewiesen ist, sinkt der steuerpflichtige Betrag auf 290.000 €. Damit beläuft sich die Grunderwerbsteuer auf 10.150 €.

Kostenrechner Grunderwerbsteuer Bayern: Hätten Sie das gedacht? Zahlen, Daten, Fakten!

- Über 100 Jahre Tradition: Die erste Vorläuferin der heutigen Grunderwerbsteuer wurde bereits 1909 eingeführt – lange vor der Bundesrepublik selbst. Damit gehört sie zu den am dauerhaftesten etablierten Abgaben in Deutschland und hat bis heute nichts von ihrer Relevanz eingebüßt.

- Täglich Millionen für die Länderkassen: Allein im Jahr 2022 nahmen die Bundesländer rund 18,9 Milliarden € durch die Grunderwerbsteuer ein. Das entspricht über 50 Millionen € pro Tag – oder umgerechnet knapp 36.000 € pro Minute, die in den Länderhaushalten ankommen.

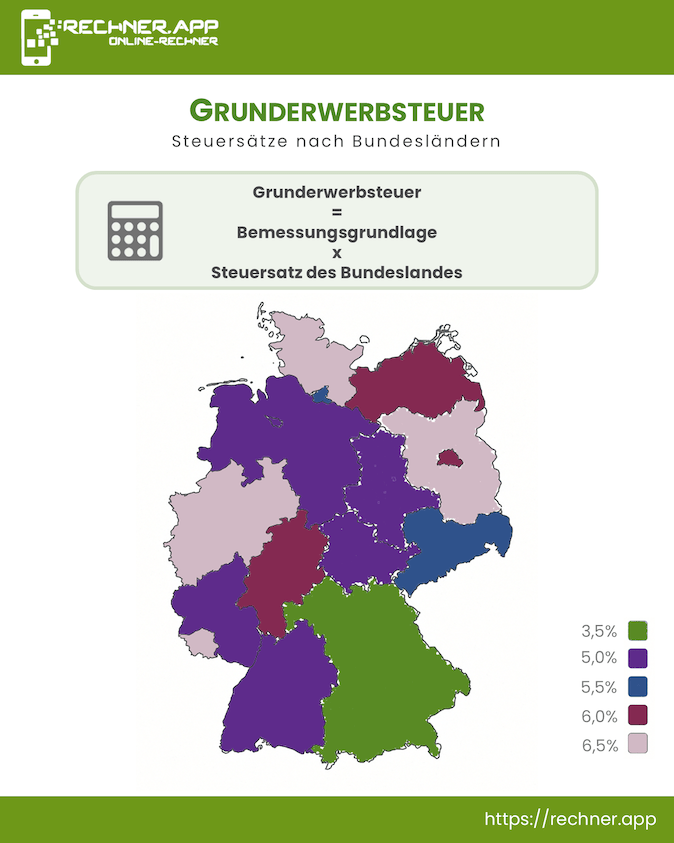

- Steuersätze auf Rekordniveau: Seit 2006 dürfen die Bundesländer ihre Grunderwerbsteuersätze selbst festlegen. In einigen Ländern liegt er mittlerweile bei bis zu 6,5 %. Das hat dazu geführt, dass das Gesamtaufkommen der Grunderwerbsteuer in den vergangenen 15 Jahren erheblich gestiegen ist – eine Entwicklung, die Käuferinnen und Käufer umso mehr im Blick haben sollten.

Höhe der Grunderwerbsteuer in den größten Städten in Bayern

Die Höhe Grunderwerbsteuer Bayern liegt in allen Städten einheitlich bei 3,5 %. Das betrifft unter anderem die Grunderwerbsteuer München, Nürnberg oder Augsburg. Nachfolgend finden Sie eine Beispielrechnung für den Erwerb einer Immobilie zum Kaufpreis von 300.000 €.

| Stadt in Bayern | Grunderwerbsteuersatz in Bayern | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| München | 3,5% | 10.500 € |

| Nürnberg | 3,5% | 10.500 € |

| Augsburg | 3,5% | 10.500 € |

| Regensburg | 3,5% | 10.500 € |

| Ingolstadt | 3,5% | 10.500 € |

| Würzburg | 3,5% | 10.500 € |

| Fürth | 3,5% | 10.500 € |

| Erlangen | 3,5% | 10.500 € |

| Straubing | 3,5% | 10.500 € |

| Kempten | 3,5% | 10.500 € |

| Rosenheim | 3,5% | 10.500 € |

| Neu-Ulm | 3,5% | 10.500 € |

| Aschaffenburg | 3,5% | 10.500 € |

| Landshut | 3,5% | 10.500 € |

| Passau | 3,5% | 10.500 € |

| Dachau | 3,5% | 10.500 € |

| Friedberg | 3,5% | 10.500 € |

| Schweinfurt | 3,5% | 10.500 € |

| Kaufbeuren | 3,5% | 10.500 € |

| Memmingen | 3,5% | 10.500 € |

| Weiden | 3,5% | 10.500 € |

| Amberg | 3,5% | 10.500 € |

| Coburg | 3,5% | 10.500 € |

| Ansbach | 3,5% | 10.500 € |

| Germering | 3,5% | 10.500 € |

| Fürstenfeldbruck | 3,5% | 10.500 € |

| Deggendorf | 3,5% | 10.500 € |

| Neumarkt | 3,5% | 10.500 € |

| Lauf | 3,5% | 10.500 € |

| Vaterstetten | 3,5% | 10.500 € |

| Unterschleißheim | 3,5% | 10.500 € |

| Olching | 3,5% | 10.500 € |

| Landsberg | 3,5% | 10.500 € |

Trennen Sie das bewegliche Inventar möglichst präzise von der Immobilie, indem Sie Einbauküchen, Möbel oder andere Gegenstände nachvollziehbar separat im Kaufvertrag ausweisen. So lässt sich die Bemessungsgrundlage für die Grunderwerbsteuer legal senken, was je nach Objektwert spürbare Einsparungen ermöglicht. Achten Sie jedoch unbedingt auf realistische Bewertungen und eine sorgfältige Dokumentation aller Ausstattungsmerkmale, damit das Finanzamt die Aufteilung akzeptiert.

Persönlicher Experten-Tipp von Dr. Stephan Seitz

Wer zahlt die Grunderwerbsteuer in Bayern – und wann ist sie fällig?

Rein rechtlich gesehen sind sowohl Käufer als auch Verkäufer einer Immobilie sogenannte Gesamtschuldner der Grunderwerbsteuer (§ 13 GrEStG). In der Praxis wird jedoch fast immer im Kaufvertrag vereinbart, dass der Käufer die Steuer alleine trägt. Das bedeutet: In nahezu allen Fällen zahlt der Käufer die Grunderwerbsteuer.

Nach Unterzeichnung des Kaufvertrags meldet der beurkundende Notar den Erwerbsvorgang an das zuständige Finanzamt. Wenige Wochen später erhält der Käufer einen Grunderwerbsteuerbescheid per Post. Ab Zustellung des Bescheids hat man einen Monat Zeit, die Steuer zu begleichen. Die Zahlung erfolgt per Überweisung an das Finanzamt, unter Angabe des Kassenzeichens aus dem Steuerbescheid.

Diese fristgerechte Zahlung ist nicht nur steuerlich wichtig, sondern auch für die Eigentumsübertragung: Das Finanzamt stellt nach Zahlung der Steuer eine Unbedenklichkeitsbescheinigung aus. Ohne diese Bescheinigung kann das Grundbuchamt die Eigentumsumschreibung nicht durchführen, sodass der Käufer noch nicht als Eigentümer im Grundbuch eingetragen wird.

Daher empfiehlt es sich, die Grunderwerbsteuer frühzeitig einzuplanen und nach Erhalt des Bescheids zügig zu zahlen. In vielen Fällen leiten Notare oder Banken die Zahlung sogar direkt ein, um Verzögerungen zu vermeiden.

Kostenrechner Grunderwerbsteuer Bayern: Meine weiteren Artikel

Kostenrechner Grunderwerbsteuer Bayern: Meine weiteren Artikel

Grunderwerbsteuer Berlin: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Berlin: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Brandenburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Brandenburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Bremen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Bremen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Hamburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Hamburg: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Hessen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Hessen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025

Weitere Kosten neben der Grunderwerbsteuer beim Kauf einer Immobilie in Bayern

Im Rahmen des Immobilienkaufs in Bayern sollten Sie weitere Nebenkosten berücksichtigen:

- Notarkosten: Die Beurkundung des Kaufvertrags durch einen Notar ist in Deutschland gesetzlich vorgeschrieben und ein wichtiger Schritt im Immobilienkaufprozess. Der Notar sorgt dafür, dass alle Vertragsbedingungen eindeutig sind und beide Parteien ihre Rechte und Pflichten verstehen. Die Notarkosten liegen meist zwischen 1,0 % und 1,5 % des Kaufpreises.

- Grundbuchkosten: Nach dem Notartermin erfolgt die Eintragung des neuen Eigentümers im Grundbuch. Diese Kosten setzen sich aus Gebühren für die Eintragung und die Grundbuchblattführung zusammen und liegen oft zwischen 0,5 % und 1,0 % des Kaufpreises.

- Maklerkosten: Wenn ein Makler am Immobilienkauf beteiligt ist, fallen je nach Region und Vereinbarung zwischen 3 % und 7 % des Kaufpreises an. In vielen Fällen werden die Maklergebühren zwischen Käufer und Verkäufer geteilt.

Nutzen Sie zur konkreten Ermittlung meinen Kostenrechner Immobilienerwerb.

Rolle der Grunderwerbsteuer in der bayerischen Wohnungspolitik

In Bayern spielt die Grunderwerbsteuer eine zentrale Rolle in der Wohnungspolitik. Der Freistaat hat sich bewusst dafür entschieden, den Steuersatz bei 3,5 % zu belassen, um den Immobilienmarkt attraktiver zu gestalten – insbesondere in teuren Regionen wie München. Obwohl die Grunderwerbsteuer München für viele Käufer eine Herausforderung darstellt, ist sie im Vergleich zu anderen Bundesländern dennoch günstiger. Damit möchte Bayern den Erwerb von Wohneigentum, vor allem für Familien, erleichtern und so die Wohnungspolitik im Land unterstützen.

In welchen Fällen fällt in Bayern keine Grunderwerbsteuer an?

Grundsätzlich wird beim Erwerb einer Immobilie oder eines Grundstücks in Bayern Grunderwerbsteuer fällig. In bestimmten Fällen greift jedoch eine Ausnahme, insbesondere wenn der Eigentumswechsel innerhalb der Familie oder unentgeltlich erfolgt.

Übertragungen innerhalb der Familie

Keine Grunderwerbsteuer fällt an, wenn ein Grundstück oder eine Immobilie auf enge Familienangehörige übertragen wird. Dazu zählen insbesondere:

- Eltern und Kinder – zum Beispiel beim Hauskauf durch das eigene Kind

- Großeltern und Enkelkinder

- Ehepartner und eingetragene Lebenspartner

Auch im Fall einer Scheidung bleibt der Immobilienübertrag zwischen Ehegatten steuerfrei, sofern dieser Teil der Vermögensauseinandersetzung ist.

Erbschaften und Schenkungen

Erfolgt die Übertragung durch Erbschaft oder Schenkung, fällt keine Grunderwerbsteuer an. Stattdessen gelten hier die Regelungen zur Erbschaft- oder Schenkungsteuer. Ausnahmen bestehen bei Schenkungen unter Auflagen (z. B. Nießbrauch) oder gemischten Schenkungen. Dann kann anteilig Grunderwerbsteuer anfallen.

Weitere Ausnahmen im Detail

Für land- und forstwirtschaftliche Betriebe sowie bestimmte Umstrukturierungen von Unternehmen gelten Sonderregelungen. Diese spielen vor allem bei größeren Vermögensübertragungen oder Share Deals eine Rolle und betreffen meist gewerbliche Käufer.

Ein weiterer Spezialfall: Wenn der Kaufpreis unterhalb von 2.500 € liegt, wird keine Grunderwerbsteuer erhoben. Diese Freigrenze ist allerdings nur bei sehr kleinen Flächen relevant.

Höhe der Grunderwerbsteuer nach Bundesland

Die Grunderwerbsteuer unterscheidet sich bundesweit. Im Folgenden sehen Sie Beispielberechnungen für den Erwerb einer Immobilie zum Kaufpreis von 300.000 € in den jeweiligen Ländern:

| Bundesland | Grunderwerbsteuersatz | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Grunderwerbsteuer Baden-Württemberg | 5,0% | 15.000 € |

| Grunderwerbsteuer Bayern | 3,5% | 10.500 € |

| Grunderwerbsteuer Berlin | 6,0% | 18.000 € |

| Grunderwerbsteuer Brandenburg | 6,5% | 19.500 € |

| Grunderwerbsteuer Bremen | 5,5% | 16.500 € |

| Grunderwerbsteuer Hamburg | 5,5% | 16.500 € |

| Grunderwerbsteuer Hessen | 6,0% | 18.000 € |

| Grunderwerbsteuer Mecklenburg-Vorpommern | 6,0% | 18.000 € |

| Grunderwerbsteuer Niedersachsen | 5,0% | 15.000 € |

| Grunderwerbsteuer Nordrhein-Westfalen | 6,5% | 19.500 € |

| Grunderwerbsteuer Rheinland-Pfalz | 5,0% | 15.000 € |

| Grunderwerbsteuer Saarland | 6,5% | 19.500 € |

| Grunderwerbsteuer Sachsen | 5,5% | 16.500 € |

| Grunderwerbsteuer Sachsen-Anhalt | 5,0% | 15.000 € |

| Grunderwerbsteuer Schleswig-Holstein | 6,5% | 19.500 € |

| Grunderwerbsteuer Thüringen | 5,0% | 15.000 € |

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Häufig gestellte Fragen

Wie hoch ist die Grunderwerbsteuer in Bayern für verschiedene Immobilienpreise?

Wer trägt die Grunderwerbsteuer in der Praxis?

Wann muss die Grunderwerbsteuer in Bayern gezahlt werden?

Gibt es Ausnahmen von der Grunderwerbsteuer in Bayern?

Wie kann ich die Grunderwerbsteuer in Bayern berechnen?

Toni | RECHNER.APP » Assistent

- Ihr digitaler Assistent für individuelle Fragen und verständliche Informationen. Die KI wertet alle Inhalte der Webseite aus und erklärt komplexe Themen einfach.

- Keine Anmeldung erforderlich.

- Kostenlos im Browser.

Quellenangaben und weiterführende Literatur

Die Informationen auf dieser Seite sind sorgfältig recherchiert und zusammengetragen. Folgende Quellen und weiterführende Literatur empfehle ich im Kontext Kostenrechner Grunderwerbsteuer Bayern:

Dieser Beitrag wurde recherchiert und veröffentlicht von Dr. Stephan Seitz

Mein Name ist Dr. Stephan Seitz und ich betreibe RECHNER.APP. Ich habe an der LMU München Jura studiert, 2006 mein Staatsexamen abgelegt und anschließend an der Universität Regensburg promoviert. Mehr zu meinem Werdegang und beruflichen Stationen finden Sie bei Interesse auf LinkedIn.

Die Idee zu dieser Webseite entstand, als ich für meine erste Plattform HEREDITAS » Ratgeber Erbengemeinschaft praktische Online-Rechner entwickelt habe. Die positiven Rückmeldungen meiner Nutzer haben mich motiviert, das Angebot stetig zu erweitern. Heute finden Sie auf RECHNER.APP eine Vielzahl an Rechnern zu unterschiedlichen Anlässen – auch über das Erbrecht hinaus.

Meine Inhalte und die Online-Rechner sind für Sie kostenfrei. Mögliche Werbelinks, die zur Finanzierung beitragen, sind transparent gekennzeichnet.

Sie erreichen mich über die Kontaktseite.

Kommentare

Bislang keine Kommentare.Schreiben Sie Ihren Kommentar!