Grunderwerbsteuer Niedersachsen: Höhe und Berechnung

Zuletzt aktualisiert:

Ihre Lesezeit:

Grunderwerbsteuer Niedersachsen

- Die Grunderwerbsteuer in Niedersachsen beträgt 5 %. Diese Steuer wird fällig, wenn ein Grundstück oder eine Immobilie den Besitzer wechselt. Käufer und Verkäufer haften gemeinsam, jedoch übernimmt in der Regel der Käufer die Zahlung.

- Die Grunderwerbsteuer ist Teil der Kaufnebenkosten. Neben der Steuer fallen auch Notar- und Grundbuchkosten an, die Ihr Budget erheblich beeinflussen können. Eine frühzeitige Planung hilft, Verzögerungen beim Grundbucheintrag zu vermeiden.

- Die Grunderwerbsteuer wird nach einem einfachen Formel berechnet. Der Betrag ergibt sich aus dem Kaufpreis multipliziert mit 0,05. Bei einem Kaufpreis von 300.000 € sind das beispielsweise 15.000 € Steuer.

Inhaltsverzeichnis

- Grunderwerbsteuer in Niedersachsen – was bedeutet sie und wen betrifft sie?

- Wie hoch ist die Grunderwerbsteuer in Niedersachsen?

- Grunderwerbsteuer in Niedersachsen berechnen – Schritt für Schritt

- Wann wird die Grunderwerbsteuer fällig – und wie zahlen Sie?

- Ausnahmen und Sonderfälle bei der Grunderwerbsteuer in Niedersachsen

- Kann man die Grunderwerbsteuer reduzieren?

- Höhe der Grunderwerbsteuer in den größten Städten in Niedersachsen

- Zusätzliche Kosten beim Immobilienerwerb in Niedersachsen neben der Grunderwerbsteuer

- Höhe der Grunderwerbsteuer nach Bundesland

Grunderwerbsteuer in Niedersachsen – was bedeutet sie und wen betrifft sie?

Die Grunderwerbsteuer in Niedersachsen ist eine einmalige Abgabe, die fällig wird, sobald ein Grundstück oder eine Immobilie den Besitzer wechselt. Käufer und Verkäufer haften zwar gemeinsam, doch in der Praxis übernehmen fast immer Sie als Käufer die Zahlung. Der landesweit einheitliche Satz beträgt aktuell 5 %.

Da diese Steuer – zusammen mit Notar- und Grundbuchkosten – einen wesentlichen Teil der Kaufnebenkosten darstellt, sollten Sie früh wissen, wann sie anfällt. So planen Sie Ihr Budget realistisch und verhindern Verzögerungen beim Grundbucheintrag.

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Wie hoch ist die Grunderwerbsteuer in Niedersachsen?

Der Satz liegt derzeit bei 5 % des Kaufpreises. Seit der Anhebung Anfang 2014 (zuvor 4,5 %) blieb er unverändert. Im Bundesvergleich bewegt sich die Höhe der Grunderwerbsteuer in Niedersachsen damit im Mittelfeld: Bayern erhebt nur 3,5 %, Brandenburg 6,5 %. Bei einem Kaufpreis von 300.000 € zahlen Sie also 15.000 €.

Unsere Nebenkosten-Rechner berücksichtigen den Satz automatisch. So sehen Sie sofort, wie stark die Grunderwerbsteuer Ihr Gesamtbudget beeinflusst.

Grunderwerbsteuer Niedersachsen: Hätten Sie das gedacht? Zahlen, Daten, Fakten!

- Über 100 Jahre Tradition: Die erste Vorläuferin der heutigen Grunderwerbsteuer wurde bereits 1909 eingeführt – lange vor der Bundesrepublik selbst. Damit gehört sie zu den am dauerhaftesten etablierten Abgaben in Deutschland und hat bis heute nichts von ihrer Relevanz eingebüßt.

- Täglich Millionen für die Länderkassen: Allein im Jahr 2022 nahmen die Bundesländer rund 18,9 Milliarden € durch die Grunderwerbsteuer ein. Das entspricht über 50 Millionen € pro Tag – oder umgerechnet knapp 36.000 € pro Minute, die in den Länderhaushalten ankommen.

- Steuersätze auf Rekordniveau: Seit 2006 dürfen die Bundesländer ihre Grunderwerbsteuersätze selbst festlegen. In einigen Ländern liegt er mittlerweile bei bis zu 6,5 %. Das hat dazu geführt, dass das Gesamtaufkommen der Grunderwerbsteuer in den vergangenen 15 Jahren erheblich gestiegen ist – eine Entwicklung, die Käuferinnen und Käufer umso mehr im Blick haben sollten.

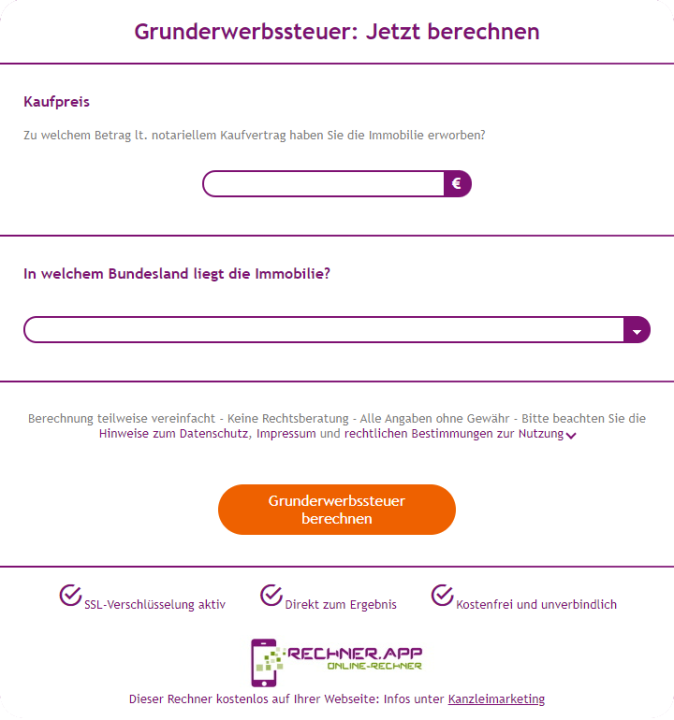

Grunderwerbsteuer in Niedersachsen berechnen – Schritt für Schritt

Die Formel ist einfach: Kaufpreis × 0,05 = Steuer. Ziehen Sie separat ausgewiesenes Inventar (z. B. Einbauküche) vorher ab – darauf fällt keine Steuer an. So können Sie die Grunderwerbsteuer berechnen, in Niedersachsen ist das besonders übersichtlich.

Trennen Sie das bewegliche Inventar möglichst präzise von der Immobilie, indem Sie Einbauküchen, Möbel oder andere Gegenstände nachvollziehbar separat im Kaufvertrag ausweisen. So lässt sich die Bemessungsgrundlage für die Grunderwerbsteuer legal senken, was je nach Objektwert spürbare Einsparungen ermöglicht. Achten Sie jedoch unbedingt auf realistische Bewertungen und eine sorgfältige Dokumentation aller Ausstattungsmerkmale, damit das Finanzamt die Aufteilung akzeptiert.

Persönlicher Experten-Tipp von Dr. Stephan Seitz

Wann wird die Grunderwerbsteuer fällig – und wie zahlen Sie?

Nach der notariellen Beurkundung meldet der Notar den Kauf an das Finanzamt. Kurz darauf erhalten Sie den Steuerbescheid und haben einen Monat Zeit, den Betrag zu überweisen.

Grunderwerbsteuer Niedersachsen: Meine weiteren Artikel

Grunderwerbsteuer Niedersachsen: Meine weiteren Artikel

Grunderwerbsteuer Nordrhein-Westfalen: Berechnung NRWAutor: Dr. Stephan Seitz

Grunderwerbsteuer Nordrhein-Westfalen: Berechnung NRWAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Rheinland-Pfalz: Höhe und Berechnung RLPAutor: Dr. Stephan Seitz

Grunderwerbsteuer Rheinland-Pfalz: Höhe und Berechnung RLPAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Saarland: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Saarland: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Sachsen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Sachsen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer Sachsen-Anhalt: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer Sachsen-Anhalt: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025 Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Grunderwerbsteuer berechnen: Höhe und BerechnungAutor: Dr. Stephan Seitz

Zuletzt aktualisiert: 14. April 2025

Ausnahmen und Sonderfälle bei der Grunderwerbsteuer in Niedersachsen

Erbschaft und Schenkung

Geht eine Immobilie unentgeltlich auf eine andere Person über – sei es durch Erbschaft oder Schenkung – fällt keine Grunderwerbsteuer an. Das Finanzamt verlangt allerdings Nachweise wie Erbschein oder notariellen Schenkungsvertrag und prüft stattdessen, ob Erbschaft- oder Schenkungsteuer entsteht.

Familieninterne Übertragungen

Entgeltliche Übertragungen zwischen Ehe- oder eingetragenen Lebenspartnern sowie in direkter Linie (Eltern ↔ Kinder, Großeltern ↔ Enkel) sind steuerfrei (§ 3 Nr. 4 GrEStG). Bei Geschwistern, Onkel / Tante oder Cousins greift die Befreiung jedoch nicht.

Kleinbetragsgrenze bis 2.500 €

Kostet ein Grundstücksanteil weniger als 2.500 €, verzichtet das Finanzamt vollständig auf Grunderwerbsteuer (§ 3 Nr. 1 GrEStG). Entscheidend ist der Kaufpreis ohne Nebenkosten.

Land- und forstwirtschaftliche Betriebe

Wechselt ein kompletter land- oder forstwirtschaftlicher Betrieb den Besitzer, kann unter bestimmten Bedingungen eine Befreiung greifen (§ 3 Nr. 2 GrEStG). Voraussetzung ist meist, dass die Bewirtschaftung für mindestens fünf Jahre fortgeführt wird.

Erbbaurecht

Beim Erbbaurecht erwerben Sie nicht das Grundstück selbst, sondern nur das dingliche Recht, es für einen langen Zeitraum – typischerweise 60 bis 99 Jahre – zu bebauen und zu nutzen. Die Grunderwerbsteuer bemisst sich nicht am Grundstückswert, sondern am Kapitalwert (Barwert) des vereinbarten Erbbauzinses.

Diesen Kapitalwert ermittelt das Finanzamt, indem es den jährlichen Erbbauzins mit dem gesetzlich festgelegten Vervielfältiger aus Anlage 9a BewG multipliziert. Der Faktor richtet sich nach der Restlaufzeit und liegt bei 60 Jahren z. B. bei rund 17,5, bei 99 Jahren bei etwa 18,1.

- Laufzeit 60 Jahre ⇒ Vervielfältiger 17,5

- Kapitalwert = 4 000 € × 17,5 = 70 000 €

Wird das Erbbaurecht später verlängert oder durch Kauf des Grundstücks abgelöst, entsteht Grunderwerbsteuer nur auf die Werterhöhung, z. B. auf den zusätzlichen Kapitalwert bei Verlängerung bzw. auf die Ablösesumme abzüglich bereits besteuerter Beträge.

Gesplittete Verträge und Bauträgermodelle

Bauträger trennen häufig Grundstückskauf und Bauvertrag zeitlich. Wird diese Unabhängigkeit sauber dokumentiert, fließt Grunderwerbsteuer nur auf den reinen Grundstückspreis. Verknüpft das Finanzamt die Verträge als Einheit, ist hingegen der Gesamtpreis steuerpflichtig.

Share Deals

Bei Verkäufen von Gesellschaftsanteilen wird Grunderwerbsteuer erst ausgelöst, wenn innerhalb von zehn Jahren mindestens 90 % der Anteile einer grundstückshaltenden Kapital- oder Personengesellschaft übertragen werden. Unterbleibt diese Schwelle, bleibt der Vorgang steuerfrei – allerdings meist nur für Großinvestoren interessant.

Kann man die Grunderwerbsteuer reduzieren?

Die Grunderwerbsteuer ist gesetzlich fixiert, doch es gibt legale Spielräume, um die Bemessungsgrundlage zu senken. Stimmen Sie jede Gestaltung vorab mit Notar und Steuerberater ab, damit das Finanzamt später keine Nachforderungen erhebt.

- Weisen Sie bewegliches Inventar – etwa Möbel, Markisen oder eine Einbauküche – mit realistischen Einzelpreisen im Kaufvertrag aus. Auf rein bewegliche Gegenstände fällt keine Grunderwerbsteuer an.

- Bei Neubauten empfiehlt sich oft ein gesplittetes Modell: Zuerst erwerben Sie das Grundstück, anschließend schließen Sie einen separaten Bauvertrag. Die Steuer basiert dann nur auf dem Grundstückspreis, nicht auf den Baukosten.

- Steht das Objekt vor einer größeren Renovierung, kann ein Teil des Kaufpreises plausibel auf künftige Eigenleistungen (z. B. Malerarbeiten) entfallen. So senken Sie die steuerpflichtige Summe, ohne gegen Vorgaben zu verstoßen.

Höhe der Grunderwerbsteuer in den größten Städten in Niedersachsen

Beispielberechnungen für den Erwerb einer Immobilie zum Kaufpreis von 300.000 € nach Städten in Niedersachsen.

| Stadt in Niedersachsen | Grunderwerbsteuersatz in Niedersachsen | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Hannover | 5,0% | 15.000 € |

| Braunschweig | 5,0% | 15.000 € |

| Oldenburg | 5,0% | 15.000 € |

| Osnabrück | 5,0% | 15.000 € |

| Wolfsburg | 5,0% | 15.000 € |

| Göttingen | 5,0% | 15.000 € |

| Hildesheim | 5,0% | 15.000 € |

| Salzgitter | 5,0% | 15.000 € |

| Lüneburg | 5,0% | 15.000 € |

| Celle | 5,0% | 15.000 € |

| Wilhelmshaven | 5,0% | 15.000 € |

| Emden | 5,0% | 15.000 € |

| Delmenhorst | 5,0% | 15.000 € |

| Hameln | 5,0% | 15.000 € |

| Nordhorn | 5,0% | 15.000 € |

| Lingen | 5,0% | 15.000 € |

| Garbsen | 5,0% | 15.000 € |

| Wolfenbüttel | 5,0% | 15.000 € |

| Neustadt am Rübenberge | 5,0% | 15.000 € |

| Langenhagen | 5,0% | 15.000 € |

| Melle | 5,0% | 15.000 € |

| Stade | 5,0% | 15.000 € |

| Laatzen | 5,0% | 15.000 € |

| Seelze | 5,0% | 15.000 € |

| Lehrte | 5,0% | 15.000 € |

| Buxtehude | 5,0% | 15.000 € |

Zusätzliche Kosten beim Immobilienerwerb in Niedersachsen neben der Grunderwerbsteuer

- Notargebühren: In Deutschland ist die notarielle Beurkundung des Immobilienkaufvertrags gesetzlich vorgeschrieben. Der Notar stellt sicher, dass der Vertrag klar und verständlich ist und beide Parteien ihre Rechte und Pflichten vollständig verstehen. Die Kosten für den Notar müssen in der Regel vom Käufer getragen werden und betragen normalerweise zwischen 1,0 % und 1,5 % des Gesamtkaufpreises.

- Grundbuchkosten: Nach der notariellen Beurkundung ist die Änderung des Eigentümers im Grundbuch ein weiterer notwendiger Schritt. Die Kosten belaufen sich in der Regel auf etwa 0,5 % bis 1,0 % des Kaufpreises.

- Maklerprovision: Wird der Kauf über einen Makler abgewickelt, fallen Provisionen zwischen 3 % und 7 % des Kaufpreises an. Oft teilen sich Käufer und Verkäufer diese Gebühren.

Höhe der Grunderwerbsteuer nach Bundesland

Die Höhe der Grunderwerbsteuer unterscheidet sich nach Bundesland. Nachfolgend finden Sie Beispielberechnungen für den Erwerb einer Immobilie zum Kaufpreis von 300.000 €.

| Bundesland | Grunderwerbsteuersatz | Grunderwerbsteuer beim Erwerb einer Immobilie für 300.000 € |

|---|---|---|

| Grunderwerbsteuer Baden-Württemberg | 5,0% | 15.000 € |

| Grunderwerbsteuer Bayern | 3,5% | 10.500 € |

| Grunderwerbsteuer Berlin | 6,0% | 18.000 € |

| Grunderwerbsteuer Brandenburg | 6,5% | 19.500 € |

| Grunderwerbsteuer Bremen | 5,5% | 16.500 € |

| Grunderwerbsteuer Hamburg | 5,5% | 16.500 € |

| Grunderwerbsteuer Hessen | 6,0% | 18.000 € |

| Grunderwerbsteuer Mecklenburg-Vorpommern | 6,0% | 18.000 € |

| Grunderwerbsteuer Niedersachsen | 5,0% | 15.000 € |

| Grunderwerbsteuer Nordrhein-Westfalen | 6,5% | 19.500 € |

| Grunderwerbsteuer Rheinland-Pfalz | 5,0% | 15.000 € |

| Grunderwerbsteuer Saarland | 6,5% | 19.500 € |

| Grunderwerbsteuer Sachsen | 5,5% | 16.500 € |

| Grunderwerbsteuer Sachsen-Anhalt | 5,0% | 15.000 € |

| Grunderwerbsteuer Schleswig-Holstein | 6,5% | 19.500 € |

| Grunderwerbsteuer Thüringen | 5,0% | 15.000 € |

Interhyp: Beste Konditionen für Ihre Baufinanzierung

- In 2 Minuten zum Zinsangebot

- Vergleich von 500 Partner

- Beratung digital und vor Ort

Häufig gestellte Fragen

Wie hoch ist die Grunderwerbsteuer in Niedersachsen bei einem Kaufpreis von 200.000 €?

Gibt es Möglichkeiten, die Grunderwerbsteuer in Niedersachsen zu reduzieren?

Wann wird die Grunderwerbsteuer in Niedersachsen fällig?

Was passiert, wenn ich die Grunderwerbsteuer nicht rechtzeitig zahle?

Fällt Grunderwerbsteuer an, wenn ich eine Immobilie erbe oder geschenkt bekomme?

Toni | RECHNER.APP » Assistent

- Ihr digitaler Assistent für individuelle Fragen und verständliche Informationen. Die KI wertet alle Inhalte der Webseite aus und erklärt komplexe Themen einfach.

- Keine Anmeldung erforderlich.

- Kostenlos im Browser.

Quellenangaben und weiterführende Literatur

Die Informationen auf dieser Seite sind sorgfältig recherchiert und zusammengetragen. Folgende Quellen und weiterführende Literatur empfehle ich im Kontext Grunderwerbsteuer Niedersachsen:

Dieser Beitrag wurde recherchiert und veröffentlicht von Dr. Stephan Seitz

Mein Name ist Dr. Stephan Seitz und ich betreibe RECHNER.APP. Ich habe an der LMU München Jura studiert, 2006 mein Staatsexamen abgelegt und anschließend an der Universität Regensburg promoviert. Mehr zu meinem Werdegang und beruflichen Stationen finden Sie bei Interesse auf LinkedIn.

Die Idee zu dieser Webseite entstand, als ich für meine erste Plattform HEREDITAS » Ratgeber Erbengemeinschaft praktische Online-Rechner entwickelt habe. Die positiven Rückmeldungen meiner Nutzer haben mich motiviert, das Angebot stetig zu erweitern. Heute finden Sie auf RECHNER.APP eine Vielzahl an Rechnern zu unterschiedlichen Anlässen – auch über das Erbrecht hinaus.

Meine Inhalte und die Online-Rechner sind für Sie kostenfrei. Mögliche Werbelinks, die zur Finanzierung beitragen, sind transparent gekennzeichnet.

Sie erreichen mich über die Kontaktseite.

Kommentare

Bislang keine Kommentare.Schreiben Sie Ihren Kommentar!